こんにちは、ポッケです。今日はなぜ私のポートフォリオにnifty50を組み入れるのかについてお話しします。

アセットクラス分散と地域分散

リスクに対するリターンの効率化(シャープレシオの向上)をするためには分散投資が解決策ですが、分散投資を考えたとき、アセットクラスと地域の分散が考えられます。

アセットクラスは株式、債券、不動産などの区分けです。今回はもう一方の「地域」視点から分散を考えていきます。

アジア、ヨーロッパなどの大きなくくりの投資では、今後成長が見込める国や、ずっと低迷している国が混ざり合ってしまいます。私は分散投資と集中投資の良いとこ取りをしたいと考えているので、一つ一つの国をベースにして購入を検討しています。今回は経済規模、経済成長率、株価成長率の3点で各国を比較したいと思います。

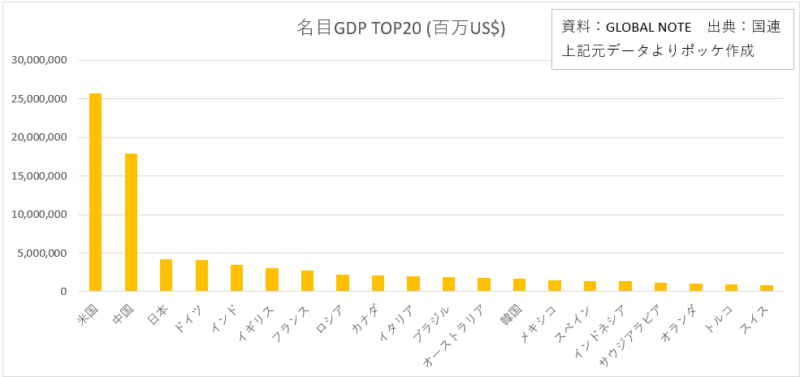

国別の経済規模(名目GDP)について

まずは国別の成長率を見ていきます。比較する国ですが、規模の小さい国は周辺国との紛争など何かあった際に、簡単に国ごと無くなるリスクがあると考えるため除外します。

では名目GDPの大きい上位20か国(2022年)で比較してみます。

アメリカが強いですね。今後も当分の間は世界の主役であり続けると考えるため、自身の資産にはアメリカの資産がほとんどとなります。また中国も民主主義国家であれば投資したかったのですが、政策などがあまりに不透明なため仕方ありません。

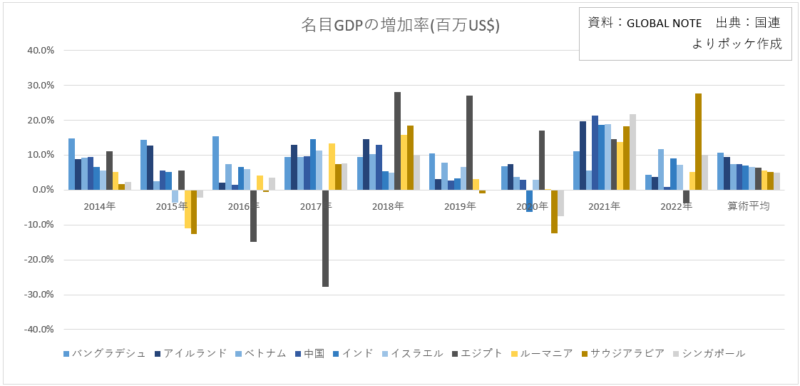

経済(名目GDP)の成長率について

アメリカ以外への分散投資が目的なので、この2国を除外し、2013~2022年の平均成長率が高い国を見ていきます。幅広く確認したいので、2022年GDPの上位50か国のうちTOP10を比較します。

この10年最も成長してきたのはバングラデシュで、算術平均で年10%を超えています。ちなみに世界計は算術平均3.0%でした。

- 10.7% バングラデシュ

- 9.5% アイルランド

- 7.5% ベトナム

- 7.4% 中国

- 7.0% インド

- 6.7% イスラエル

- 6.3% エジプト

- 5.5% ルーマニア

- 5.2% サウジアラビア

- 5.0% シンガポール

これらの国の成長率は目を見張るものがありますね。次にこれらの国の株価指数をみていきます。

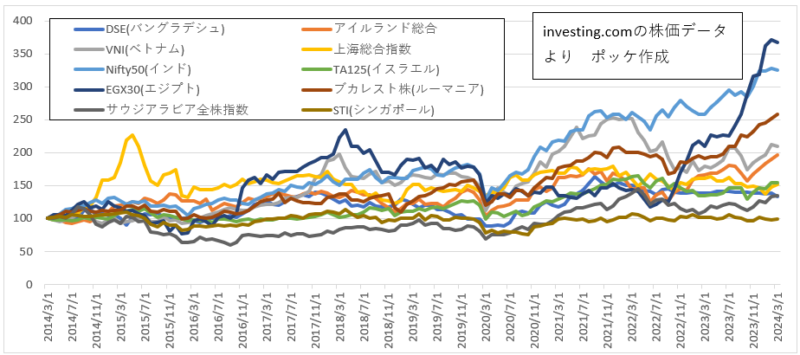

各国の代表的な株価指数の成長率

ますは単純に各国の経済(名目GDP)を比較してみましたが、いくら経済成長をしていても投資対象が成長していなければ意味がありません。インデックスへの投資が目的なので、各国の株価指数を比べていきます。

この10年のトップはエジプトのEGX30の+267%でした。ものすごい値上がりですが、安定感がなく値動きが大きいので少し怖い部分もありますね。続いてインドのNifty50の+225%です。どこにでも顔を出すインドの安定感たるや、ですね。そして第3位はルーマニアの+159%となりました。

総合順位

名目GDP TOP50のうち、成長率の高い10か国と、参考に米国、日本を加え、12か国で総合順位を付けました。この12か国において、名目GDP、名目GDP成長率、代表的な株価指数の成長率をそれぞれ順位付けし、その合計が少ない順としました。それが次の表になります。

上から順に1位インド、2位【参考】米国、中国、4位アイルランド、5位エジプトという順になりました。

まとめ

このような理由でインドのNifty50をポートフォリオに含んでおります。オルカンは素晴らしい商品ですが、さらに欲張ることを考えてこのような投資方法をとっています。投資先を絞るということはリスクが高まるわけですので、よく噛み締めて投資を行っていきます。

上位3か国は予想通りでしたが、アイルランド、エジプトは想定外でした。まだ名目GDPの規模としては少し物足りないですが、経済成長に合わせて株価も上昇しており今後に期待が持てるかもしれません。私が投資の幅を広げる際にはこの2か国に投資することも検討したいと思いました。