ポッケです。今日はなぜポートフォリオの主役にNASDAQ100を選ぶのかを書きたいと思います。

NASDAQ100は、NASDAQ市場に上場する企業の時価総額トップ100(金融除く)の企業群です。時価総額は数千兆円にもなり、誰もが知るグローバル企業が並びます。

NASDAQ100を選ぶ理由

私が選ぶ理由はいくつかあります。

- ①巨大企業のみで構成。

- ②100社に分散されている。

- ③多くがグローバル企業で、米国企業だけではない。

- ④毎年12月に較正銘柄が見直される。

- ⑤これまでの成長率が高い。

これらの理由について1つずつ確認していきます。

①巨大企業のみで構成。

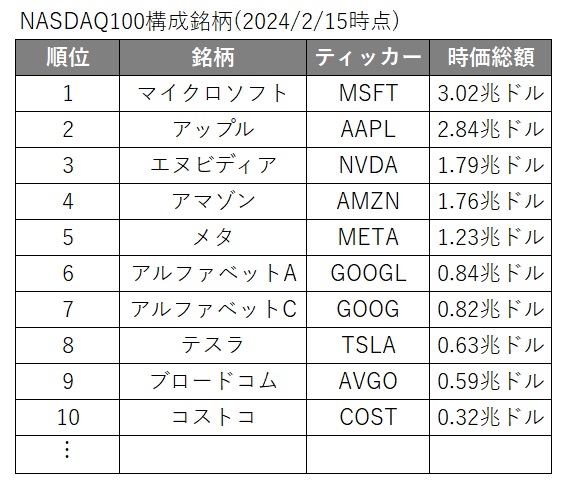

時価総額トップはマイクロソフトで3.02兆ドル、なんと約450兆円(2/13時点、以下本文中は同じ)です。日本の国家予算は約110兆円(2023年)なので、遥かに上回っています。2023年12月に新たに加わったドアダッシュの時価総額でも463億ドル、約7兆円です。日本では断トツのトヨタが時価総額約55兆円なので、10位のコストコと同程度ということになります。

②100社に分散されている。

これも重要な要素です。私は個別株には懲りたので、よほどのことがない限りインデックスか国債購入を続けると思います。基本的にNASDAQに上場している時価総額上位から順番ですが、結果的にかなりハイテクに偏っているので、これ単体だと分散が十分とはいえないかもしれません。現在のところ、ポートフォリオ全体のリスクヘッジはTLTとnifty50と合わせてひとセットとしています。まぁ業種別インデックスに比べると分散効果はまだマシとは思いますが…。

③多くがグローバル企業で、米国企業だけではない。

上記のNASDAQ100のトップ10の表でお分かりの通り、世界中でビジネスを行っている会社ばかりです。またNASDAQ100には以下の海外企業も含まれています。分散投資の代名詞となったオルカン(線世界株式)にも米国株が約60%も含まれていますが、NASDAQ100もある意味全世界のトップ企業に分散投資していると言っても過言ではないと思います。

④毎年12月に較正銘柄が見直される。

この効果は絶大だと思います。100社という制限のおかげで、トップ企業の成長についていけない会社は脱落し、常に勢いのある企業が台頭してきます。この仕組みがあるため、世界経済が成長する限り、世界の利益の上澄みをさらうNASDAQ100の企業群が君臨し続けるでしょう。また勢いのあるベンチャーなどが出てきた場合も、すでに巨大資本と化しているNASDAQ100の上位グループは買収を行って取り込んでいくとみています。

⑤これまでの成長率が高い。

私は成長率が高いからNASDAQ100に投資するのではありません。これらの紹介した①~④の「仕組み」の結果が高い成長率に表れていると考えています。そのため今後低成長の期間があったとしても、この「仕組み」を上回ると感じる新たな何かが出てくるまで、NASDAQ100を投資のコアとするでしょう。

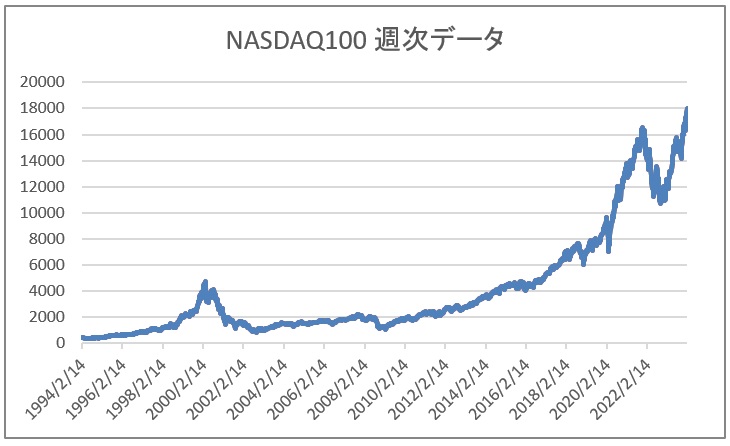

これでは直近以外分かりにくいですね、対数グラフにしてみます。

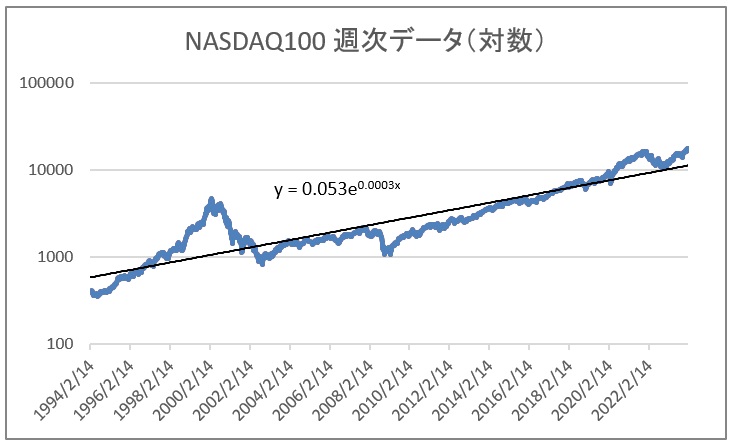

やはりITバブルは異質ですが、それ以外の期間は上下を繰り返しながらも順調に右肩上がりとなっていることが分かります。この30年の間に株価は約44倍!年平均リターンは約13.4%という結果となりました。

・1994年2月14日 407.94→2024年2月12日 17845.72

・407.94*1.1342^30=17836

まとめ

①~⑤の理由はいかがでしたでしょうか。未来はだれにも分かりませんが、この「仕組み」を作り上げ、隆盛を極め続けるNASDAQ100を主力に投資を続けていきたいと思います。

↑現在のポートフォリオ(Nasdaq100×TLT×信用取引)に至った理由を書いています。

投資はみなさまの「ポッケ」の範囲で、慎重に自己責任でお願いします。

にほんブログ村

クリックいただくとランキングが上がり励みになります。